僕が株式投資を始めたのが2004年位だったと思います。

その頃は、株式投資ブームの真っ最中で、仕事をそっちのけで投資銘柄の選定とかをやってました。

色々投資について勉強をするなかで、自分に一番ピッタリだと思った投資方法として「バリュー投資」という方法があります。

今回は、そのバリュー投資にの具体的なやり方を中心にご説明したいと思います。

目次

バリュー投資とは?

バリュー投資とは簡単に言えば、「市場で割安で取引されている銘柄」に対して投資する方法です。

上場会社の持っている資産であったり、ノウハウ・ブランドなどの収益力の源泉であったりといった、その企業が持っている資産を評価した価値に対して、株価が低く取引されている銘柄を見つけることが最も重要です。

アベノミクス以降、株価はどんどん上昇していて、日経平均を構成するような大型株を中心に、なかなか手が出しづらい水準に来ていますよね。

その華やかな大型株の影には、まだまだ日の目をみない隠れた割安銘柄が隠れています。

それらを、いろいろな計算手法やツールを使い見つけ出し、長期的に投資をすることで、いつかそれらの銘柄が注目され、株が買われていき結果として株価が上がった時に売り抜けるのがバリュー投資の醍醐味です。

したがって、バリュー投資にはある程度長期間で考えることが必要と言えるでしょう。

バリュー投資を実践している有名人

バリュー投資を採用している有名人は沢山います。

- バリュー投資の始祖とも言われる「ベンジャミン・グレアム」

- 世界の資産額3位に入っている、世界的に有名な現役投資家「ウォーレン・バフェット」

という株式投資の教科書・教材に必ず登場するような有名人が名を連ねます。

この投資方法を参考に実践している人は、有名無名を問わず、ものすごく沢山居ると言えるでしょう。

バリュー投資のメリット

バリュー投資のメリットは、大きく2つあると思います。

- 株価の下落リスクが低い

- 現状の資産や数値に基づき投資判断ができる

です。

株価の下落リスクが低い

バリュー投資の対象銘柄は、ズバリ「割安」で有ることが絶対条件となります。

つまり、本来の評価以下の株価になっているということで、これらの銘柄は市場の下落局面においても比較的株価が下がりにくいです。

もちろんリーマンショックなどの大規模な金融危機のときには、市場全体が大きく下げるのでバリュー銘柄も被害を受けることは免れません。

それでも、成長性を見込んで買われるグロース投資銘柄と比べて下値が限られており、比較的危機に強いと言えます。

現状の資産や数値に基づき投資判断ができる

バリュー投資と反対の投資方法として、『グロース株投資』というものがあります。

これは、企業の将来の収益性を先取りして株を買う手法です。

かつてのITバブルに象徴されるような、今後伸びそうな業界や分野であったり、メルカリなどの今後伸びそうな個別の会社に対してどんどん投資する方法です。

グロース投資には、将来の収益性の向上という、非常に予測しにくい事柄を信じ、株を買う必要があります。

その業界であったり分野に対しての知識やトレンドに精通している投資家ならまだしも、一般の人にそこまで専門的な知識を求めるのはやや厳しいでしょう。

一方バリュー投資で言えば、その割安の判断材料になるのは、

- 過去の決算情報

- 現在の貸借対照表

- 現在の利益に基づく指標

- 現在の純資産に基づく指標

- 現在の配当金に基づく指標

というような、現在だったり直近の決算情報や配当実績などに基づいた情報を指数化して、割安感を測るすることができるのです。

投資するかどうかの最終判断は、その数値をどう使うかによるのですが、その基礎となる指標は誰が計算しても同じものになります。

この特性から、初心者に優しくわかりやすい投資方法と言われることもありますし、僕も同感です。

バリュー投資のデメリット

一方、バリュー投資にはデメリットもあります。

- 株価が上がるまで時間がかかる

という点です。

株価が実際の価値より割安で放置されている状況を確認し、買いを進めるわけですから、この先も割安な状態が続く可能性は高いのはわかると思います。

そのまま注目される機会がなければ、長期間資金を寝かせることとなりますので、資金が乏しい投資家の場合は非常に投資のリターンが少ない状態が続きます。

もちろん、バリュー投資の指標として配当利回りもありますので、配当をもらいながら気長に待つことができる人なら、このデメリットも大したことでは無いかもしれません。

持っているお金を短期間で回して殖やしていきたいと思っている投資家には、バリュー投資はスピード感がなさすぎて退屈に思えるでしょう。

バリュー投資のやり方

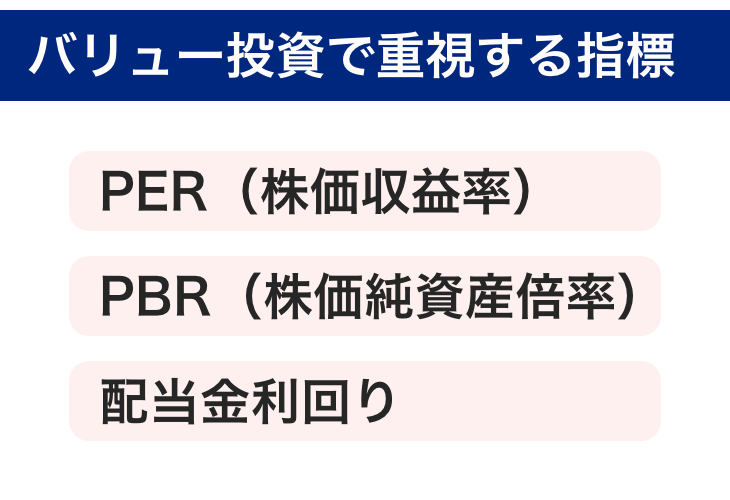

バリュー投資で見るべき指標は、かなりシンプルです。

主に、

- PER(株価収益率 ピー・イー・アール)

- PBR(株価純資産倍率 ピー・ビー・アール)

- 配当金の利回り

の3つを使うことが多いです。

逆に言えば、この3つだけ抑えておけば割安株を見つけることができるということで、非常にわかりやすいですよね。

PER(株価収益率)

これは、現在の株価が、その会社の直近の純利益に対して何倍になっているかを表します。

今の収益性がこの先も続くと仮定すると、何年で今の株価と同じだけの利益が増えるかということがわかります。

例えば、

直近決算での当期純利益:6,000百万円

発行済株式数:3000万株

【1株あたりの利益】

6,000百万(円)÷3,000万(株)=200円

となります。

1,500(円)÷200(円)=7.5

となります

PBR(株価純資産倍率)

次に、PBRです。

PBRは、現在の株価が企業の1株あたりの純資産に対して何倍か、という指標です。

例えば、

直近決算での純資産額:90,000百万円

発行済株式数:3000万株

【1株あたりの純資産額】

90,000百万(円)÷3,000万(株)=3,000円

となります。

1,500(円)÷3,000(円)=0.5

となります

この例の場合どういうことかと言うと、今の状態で会社を精算した場合、1株に対して3,000円の返金ができる可能性があり、1,500円の株価の2倍の価値がある。

ということが言えます。

もちろん、会社を精算する場合は、持っている資産を現金化する必要もありますし、本当にそれだけのお金が個人投資家に戻ってくるというわけでも無いでしょう。

しかし、1,500円で財布を買ったら中に3,000円が入っていたというような見方にもなりますので、非常に割安と言えそうです。

配当利回り

最後は、配当金の利回りです。

配当金は、企業が税引き後当期利益から投資家に対して渡すお金であり、1株○円 というような単位で表示されます。

この○円というのが、株価に対して何%かという事を測る指標となります。

1株あたりの配当金:50円

【配当利回り】

50(円)÷1,500(円)=2%

となります。

つまり、このまま投資額の2%の配当金が50年続いたら、実質投資額がゼロで株を手に入れたことになる。

といえます。

この配当利回りが高ければ、割安の状態で株価がなかなか上がらない場合でも、定期的にお金をもらいながら待つことができますので、バリュー投資家にとっては嬉しいことですね。

具体的にどれくらいが目安か?

3つの指標を見てきましたが、バリュー投資をするときには実際これらの数値がどれだけであればよいのでしょうか。

その答えは、各人が判断すべきことではあるのですが、個人的には、

PBR:1以下

配当利回り:2%以上

という銘柄をバリュー株として定義付けしています。

どれくらいの銘柄が該当する?

この記事を買いている時点で、実際どれくらいの銘柄がこの条件に当てはまるかを調べてみました。

結果としては、東証1部の上場会社数2159に対し、532の会社がこの条件に当てはまりました。

つまり、全体の24.6%もの会社がバリュー株と言える状態となりました。

意外と沢山ありますよね。

ただし、この中には先の見通しがどう考えても悪かったり、赤字が出ていて実質純資産が減っているような会社もあるので、この指標だけで投資判断をするのは危険ではあります。

バリュー投資株を見つけるスクリーニング方法

それでは、バリュー投資銘柄はどうやって見つければ良いでしょうか。

このような銘柄をいろいろな指標で検索する機能のことを、「スクリーニング」と言います。

以前は、会社四季報CD−ROMなどの有料の情報を購入することで、パソコン上で計算ができました。

今は、証券会社の口座を持っている投資家に対して無料で使わせてくれるケースも増えてきています。

非常に便利な世の中になりました。

証券会社に口座を開くのは無料でできますので、投資をするかどうかを考える前にひとまず口座を持っておくことが重要です。

あたりが非常に使いやすいです

バリュー投資するならSBI証券

ご紹介した証券会社の中でも、僕が一番オススメするのはSBI証券です。

SBI証券では、なんと1日の取引金額が50万円以下だと、売買手数料がゼロになるプランがあります。

口座の維持費用はもとよりゼロですので、完全無料で株式投資ができることになります。

50万円というのは、実に全体の92%もの銘柄が、最低単位であれば売買できる金額です。

本当にいい時代になりましたね。

SBI証券の口座開設は↓から

まとめ

バリュー投資は、昔から重宝されてきた投資方法です。

短期では効果が出にくい投資方法ですので、グロース投資と比べて派手さはありませんが、長期的な資産形成には確実に有効な方法となります。

皆さんもスクリーニングをしっかり行って、お宝バリュー株を見つけられると良いですね。